Je ne me rappelle pas avoir vu d’interview avec le CEO depuis belle lurette :

adds integrations to various POS solutions like Lightspeed POS, Acomba and Shopify, and will add over $75,000 a year of revenue, and growing, in the process.

Je crois que c’est la partie la plus intéressante du communiqué.

Gift card purchases could help small businesses cope with COVID-19: experts

Ackroo adds $1 million through BDC Capital and increases access to capital through RBC/EDC

Excellente nouvelle. Cette liquidité additionnelle aidera certainement Ackroo à traverser la crise actuelle. Je pense même que l’entreprise pourra en profiter en faisant d’autres acquisitions à des termes avantageux.

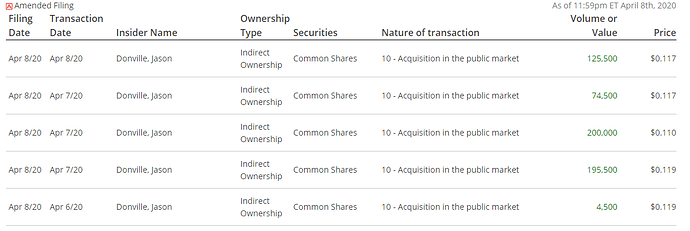

Achat d’initié de 88k$ du CEO au prix plancher.

Scotia supporte bien le prix en tous cas avec plusieurs achats allant jusqu’à 0.13$ aujourd’hui. La même house achète depuis plusieurs semaines/mois.

Pas un doux ce Jason! +23% aujourd’hui

Il doit avoir bien aimé la dernière acquisition à un Expected Acquisition Price de <2x EBITDA avec full hedge contre le COVID-19.

Quand est-ce que le marché va se réveiller?

J’adore le MRR de $35-40k USD de BNA! Comme t’as mentionné pas de risque sur l’impact du COVID pour la prochaine année!

J’ai hâte à la prochaine acquisition avec leur access à l’extra $1M de la BDC!

j’ai communiqué avec Steve ce weekend et voici quelques notes:

- à cause du COVID, la communité va voir beaucoup de M&A. Le thème Better together Stronger Together va continuer de dominer le secteur qui joue bien pour Ackroo.

- Les multiples pour les acquisitions et les structures des deals vont continuer à être très attrayant et pourraient accélérer les M&As. Les compagnies en détressent vont chercher de vendre (BNA était un exemple).

- le dernier mois était une opportunité de mettre tous leurs focus sur les projets techniques et opérationnels

- Le gros focus pour le futur c’est leurs offres digitales et les merchants les plus profitables (5+ endroits)

- 10% de leurs clients ont demandé pour un rabais ou postponement. Steve a mentionné que l’impact sur les revenues est minimal en ce moment (18 avril 2020). Les petites business ont fermé (aucune surprise).

- La crise a emporté plus de positif que de négatif (dit Steve) avec le focus sur leurs travaux opérationnels/techniques et les opportunités attrayantes dans le pipeline pour les M&As.

Les résultats annuels sont sur SEDAR.

-

Le BAIIA « ajusté » doit être ajusté une deuxième fois pour soustraire l’intérêt et l’amortissement des loyers de 33,151 et 162,058$ respectivement pour l’année 2019 afin de comparer adéquatement avec 2018. J’obtiens un BAIIA de 418,785$ pour l’année au complet (+3%). La consolidation des deux bureaux en un seul à Hamilton devrait apporter des bénéfices à long terme, mais l’investissement a certainement eu un impact négatif à court terme puisque le loyer est 2x plus cher.

-

Au moment de l’acquisition, le PDG Steve Levely m’avait dit qu’il prévoyait que IQ724 amènerait une contribution nulle pour la fin de l’année puis de 700,000 à 1,000,000$ au BAIIA de 2020 (pro forma de 1,000,000$ à 1,500,000$). J’attends avec impatience les résultats du T1 2020 pour juger de l’exécution. Je tends à utiliser le bas de la fourchette donnée par le management puisque l’entreprise continue d’embaucher des employés pour supporter sa croissance et ne capitalise pas les frais de R&D.

-

Les deux petites acquisitions réalisées au T1 devrait avoir un impact marginal en 2020, mais ont le potentiel d’ajouter jusqu’à 500K$ de BAIIA annuellement.

-

Le rachat de l’entente de consultation de Mobi devrait augmenter le BAIIA de 240k$ par année pour un coût de 360,000$ (18 mois à 20,000$ par mois). Inclus dans le scénario optimiste de 1M$ pour IQ724 en 2020.

-

Au 31 décembre 2019, il restait encore 74 mois à l’entente de consultation avec un des fondateurs de KESM pour un total d’environ 2M$. Si cette entente était rachetée, elle permettrait de sauver 330K$ de BAIIA par année sans impact sur les revenus et/ou la capacité de générer des flux monétaires positifs.

-

Le loyer du nouveau bureau coûte 19,036$ mensuellement (~230K$ annuellement).

-

L’injection supplémentaire de 1,000,000$ de BDC devrait permettre à Ackroo d’avoir un fonds de roulement ajusté d’environ 500,000$, en plus des fonds disponibles sur la marge de crédit.

-

RBC a augmenté la marge de crédit de 350,000$ à 1,600,000$, soit 4x le MRR. Je pense que c’est l’élément le plus bullish de cette mise à jour… Si c’est bel et bien 4x, cela sous-entend que le ARR est maintenant d’au moins 4.8M$ !

Bon où est-ce que ça nous amène tout ça?

Il y a peu pour s’exciter mis à part le « 4x MRR ».

Cependant, si je fais l’exercice d’ajuster le ratio VE/BAIIA pour incorporer les points ci-haut et ajuster pour l’entente de consultation, voici ce que j’obtiens:

BAIIA Ajusté

Bas de la fourchette = 1,000,000$ + 0$ (acquisitions) + 240,000$ (Mobi724) + 330,000$ (consultation) - 230,000$ (loyers) = 1,340,000$

Haut de la fourchette = 1,500,000$ + 500,000$ + 330,000$ - 230,000$ = 2,100,000$

Dette Nette = 4,000,000$ (BDC) + 480,000$ (SOFII) + 2,030,000$ (entente consultation)

= 6,510,000$

Prix cible

Bas de la fourchette

12x EV/BAIIA = 0.12$

15x EV/BAIIA = 0.17$

18x EV/BAIIA = 0.21$

Haut de la fourchette

10x EV/BAIIA = 0.18$

12x EV/BAIIA = 0.22$

15x EV/BAIIA = 0.30$

Je tiens compte de la dilution des warrants (si applicable), mais mes calculs exclut l’effet dilutif des options ou l’impact du COVID-19.

@MathieuMartin Tu en penses quoi? Est-ce que tu as fait un DCF récemment sur le titre?

Je pense que le résultat du DCF serait un peu trop bullish pour partager si les hypothèses suivantes sont utilisées:

- Acquisitions à 4-6x le BAIIA pro forma

- Levier de la dette long terme jusqu’à 5x le BAIIA

- Marge de crédit court terme à 4x le MRR

- Avec ou sans accélération de la croissance organique

Pourtant c’est que Ackroo a réussi à faire depuis notre participation au placement privé de Juillet 2017. Le pipeline de M&A est bien rempli selon le management et je ne vois pas pourquoi ils ne seraient pas capable de répéter pendant encore plusieurs années.

Je pense que le modèle sera plus évident quand la compagnie aura assez de levier opérationnel pour sortir de beaux BAIIA, que leur coût du capital va diminuer et que le rythme d’acquisitions va accélérer grâce aux deux points précédents. Même pas besoin de croissance organique pour que ce soit un succès!

Hâte de voir les résultats du T1 en mai!

Ackroo releases Q1 2020 Financial Results reporting 36% YoY revenue growth - Ackroo achieves ninth consecutive positive EBITDA quarter with 248% YoY EBITDA growth over Q1 2019

Excellents résultats au premier trimestre pour Ackroo. Les commentaires quant à la COVID-19 sont intéressants aussi, et il semble que l’impact négatif sera minimal.

Autre élément intéressant à souligner: Ackroo a procédé au rachat de son entente de services avec Mobi724 (celle-ci coûtait 20,000$/mois). Le dernier paiement a été effectué au cours du trimestre, et on pourra donc voir une économie de 60,000$ par trimestre à partir du deuxième trimestre.

Le rapport de gestion mentionne également qu’au début du mois d’avril, Ackroo a eu accès au dernier 1 million $ de son prêt avec BDC. L’argent a servi à payer le rachat de l’entente de service avec Mobi724, ainsi que les deux plus récentes acquisitions (Resulto et BNA Smart Payments). L’excédent, soit environ 250,000$, s’ajoutera au fonds de roulement.

La marge de crédit a été augmentée à 1,6 millions $ (415,000$ utilisé à la fin du trimestre) et le taux d’intérêt est excellent à 4,45%. On voit que l’entreprise commence à avoir accès à du crédit à de bien meilleurs termes qu’avant, ce qui sera essentiel afin de poursuivre la stratégie de croissance par acquisitions.

Finalement, au niveau de la saisonnalité, la deuxième moitié d’année est généralement plus forte que la première au niveau des revenus. C’est donc très encourageant de voir de tels résultats au premier trimestre. Il faudra suivre la situation de la COVID-19 de près afin de juger des potentiels impacts sur les clients d’Ackroo, mais je crois que ça augure bien pour le reste de l’année.

C’est la première fois que je suis à la fois réellement satisfait ET excité par les résultats de Ackroo depuis que je suis actionnaire (janvier 2015).

Les perspectives sont bonnes dans les circonstances actuelles, mais surtout le management a fait exactement ce qu’ils m’ont promis de faire pour amener l’entreprise à au moins 1M$ de BAIIA pour 2020.

Il faut comprendre que Ackroo avait un BAIIA négatif de 600K lorsque nous avons décidé de tripler notre mise dans la compagnie en Juillet 2017.

Depuis, Ackroo a acheté Loyalmark et IQ724 à respectivement 5x et 3x le BAIIA pro forma pour ajouter 2M de BAIIA.

Le meilleur reste à venir, le pipeline de M&A est plus beau que jamais et les conditions de financement de l’entreprise ne peuvent que s’améliorer comme Mathieu l’a bien souligné.

À noter que je suis très biaisé puisque je viens d’ajouter 750,000 warrants à ma position dans une transaction privée.

Je détiens maintenant 1,800,000 warrants à 0.10$ échéant en Juillet 2022.

Avec Shopify qui vient de sortir un système de paiement avec POS et programme de fidélité, vous ne voyez pas de risque ?

1- Shopify représente une partie négligeable des revenus actuels de Ackroo.

2- Chaque vertical a des solutions adaptées à leur réalité et Shopify n’est pas une menace importante dans les verticaux actuels de Ackroo.

3- Une chaîne avec 50 emplacements et des investissements importants dans d’autres logiciels de POS, e-commerce et loyauté ne va pas changer du jour au lendemain tous ses systèmes pour un Shopify dont la valeur de leur nouveau POS (Shopify Terminal) reste à prouver.

4- La force de Ackroo est justement de se positionner comme un intégrateur indépendant pour assurer le succès de programmes de cartes-cadeaux, loyauté et marketing à travers un réseau d’emplacement qui peut dans certains cas laisser la liberté aux opérateurs de choisir les logiciels de leur choix.

5- Ackroo peut offrir une alternative moins cher, mieux adapté et qui fonctionne avec les systèmes existants DONT Shopify ou Lightspeed ou d’autres joueurs POS.

6- La compétition de Ackroo, notamment les plus petits joueurs de l’industrie, subit elle aussi la pression des plus gros joueurs et va se tourner vers Ackroo pour une stratégie de sortie. Ackroo améliore sa plateforme à chaque acquisition en acquérant des revenus mais aussi des nouvelles intégrations et du talent. À chaque acquisition, Ackroo est plus résilient face à la compétition petite ou grande.

Dans un tel contexte, il est plus stratégique de miser sur le M&A pour croître au lieu de chercher à migrer un client vers sa solution pour générer de la croissance organique.

Tu me disais que ton horizon de temps est de 10-15 ans. How big can this be?

Je pense que la compagnie peut acheter pour 25-50% de revenus par année via M&A à 4-6x le BAIIA pro forma (Loyalmark 5x et IQ724 3x dont le track record est là) principalement avec de la dette et les conditions de financement vont s’améliorer avec le temps.

Lever de l’équité sera nécessaire soit 1) pour de plus grosses acquisitions ou 2) respecter les ratios demandés par les banquiers.

Je m’attends à ce qu’un financement ait lieu s’il y a une prochaine acquisition importante mais pas avec le statut quo. La compagnie génère des FCFs positifs avant le remboursement de la dette de BDC et celle-ci se paie à même les FCFs (%) à partir d’avril 2021 seulement.