D’abord, je ne suis pas un spécialiste dans le domaine et je n’ai pas assez de temps pour approfondir mes analyses à mon goût, alors je vous invite à faire vos recherches et lire la suite avec un esprit critique.

Pour répondre à ta question @MathieuMartin je vais adresser différents sujets que je juge importants : Historique, Risque de liquidité, Prix du pétrole, valeur de l’action.

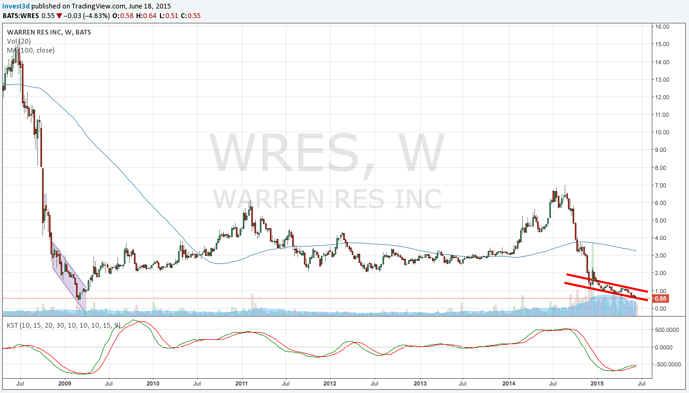

Historique. J’ai appris l’existence de cette compagnie en lisant le blog de Jin Won Choi (moneygeek.ca). Dr. Choi est un ancien analyste qui s’était spécialisé dans les compagnies pétrolières et un “value investor”. J’ai commencé à suivre l’action alors qu’elle valait 3.00 $ (perte de 50% de sa valeur environ en octobre) et que déjà, selon son analyse, Dr. Choi l’avait qualifié de bon investissement. Le prix a ensuite dégringolé avec la chute du prix du pétrole et LRE a cessé de verser des dividendes pour éviter un manque de liquidité, ce qui a probablement fait chuter le prix de l’action davantage. LRE a fait plusieurs acquisitions par le passé, mais les préoccupations actuelles sont plutôt au niveau des trésoreries.

Risque de liquidité. Évidemment, la chute du prix est liée fortement au risque de liquidité (qui pourrait causer la faillite de l’entreprise). Les prix du pétrole sont descendus tellement bas que LRE aurait dû produire à perte pendant un certain temps s’ils n’avaient pas eu de couverture. Une des raisons qu’ils n’ont pas fait faillite est qu’ils avaient des couvertures pour le prix de vente du pétrole. J’essaie, en vain, de retrouver le cash flow prévisionnel qu’ils avaient publié cet hiver, qui m’avait rassurer au niveau des trésoreries. Si je le retrouve je vous le partagerai. Étant donné qu’ils ont fait plusieurs acquisitions, il serait possible pour LRE de les vendre pour obtenir des liquidités. Évidemment, ce serait désavantageux pour les actionnaires, mais ça réduit le risque de liquidité. De plus, leur entente dont MMartin mentionnait pour alléger les conditions de leur dette est très favorable pour diminuer ce risque.

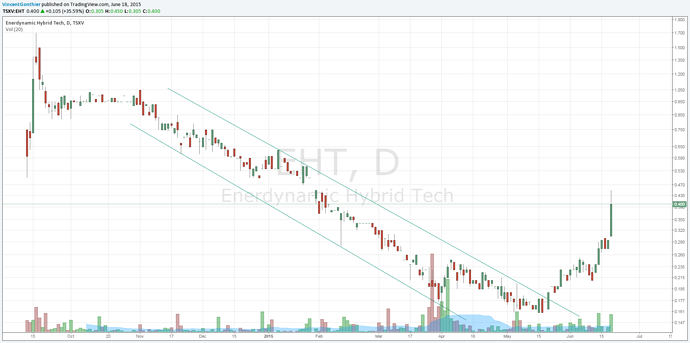

Prix du pétrole. Mon intérêt dans LRE était aussi au niveau d’un “play” potentiel pour profiter de la reprise du prix du pétrole. De toutes les actions que j’ai recherchées, c’était celle qui me semblait la plus intéressante. Pour que l’investissement soit intéressant, cependant, il est primordial qu’il y ait une reprise du prix du pétrole, car LRE ne fait pas d’argent en vendant son pétrole à moins de 60 $. Étant donné que je ne suis pas astrologue ou liseur de cartes ou Warren Buffet, je ne peux pas prédire le futur. Ceci étant dit, je suis les cours du pétrole et le niveau de la réserve américaine à chaque semaine et les prévisions de Andrew Hall (un spécialiste en la matière) ce sont avérées juste jusqu’à maintenant. La période forte de demande est débutée et il n’y a plus de surplus, même que la réserve diminue à chaque semaine (même si elle est encore très élevée). Il y a donc des signes que le prix du baril va augmenter prochainement.

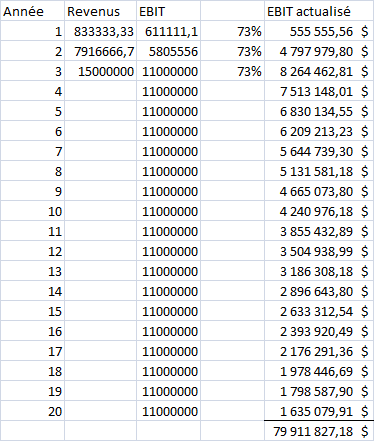

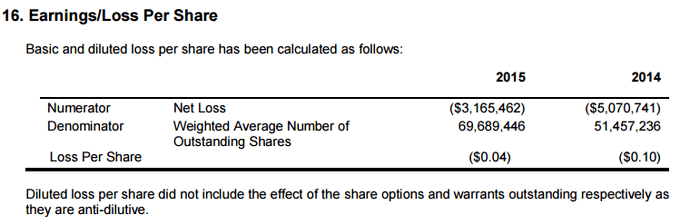

Prix de l’action. Je ne veux pas entrer trop dans le détail, car ça prendrait des heures et aussi parce que je suis loin d’être un expert, mais je vais faire ressortir quelques points à examiner. J’ai tenté de faire des modèles pour évaluer les états financiers prévisionnels de LRE dans différents scénario. Ça fait déjà un bout de temps que je l’ai fait, mais les scénarios étaient très favorables s’il y avait une reprise du prix du baril. Il faut faire attention lorsque l’on examine les résultats annuels 2014 de LRE, car ils ont fait une grande dévaluation de leurs actifs (les détails sont sur SEDAR). Ainsi, cette perte majeure ne se répètera pas dans l’exercice actuel. Un autre point important si vous voulez évaluer des résultats prévisionnels, LRE transige du BRENT et non du WTI, le prix de vente du BRENT est légèrement supérieur au WTI. De plus, la chute du dollar canadien favorise grandement LRE (production en $CA et vente en $US). Aussi, dans l’analyse à long terme, il faut tenir compte que les méthodes actuelles de production épuise plus rapidement les puits de pétroles (ceci est la limite de mon analyse, car je n’y connaît pas grand chose). Finalement, il s’agit d’une compagnie qui compte verser beaucoup de dividendes, elle versait 0.21 $/an l’an dernier. Si on croit que le prix du baril peut remonter aux même niveaux que l’été dernier c’est un yield d’environ 25 % au prix de l’action actuel…

En conclusion, ça reste un investissement risqué à mon avis, mais je crois qu’il y a une très grande possibilité de gain à court terme (prix sous-évalué) et à long terme (dividendes importants), mais tout dépend du prix du baril.

J’aimerais connaître votre avis sur l’action !

Divulgation : Je détiens des actions de LRE.TO

Genez-vous pas pour donner vos commentaires! [1]:

Genez-vous pas pour donner vos commentaires! [1]:

Je crois bien initier une position d’ici 6 mois.

Je crois bien initier une position d’ici 6 mois.