Voici ma thèse d’investissement complète sur l’entreprise:

Les titres favoris d’Espace MicroCaps: Boardwalktech Software (BWLK.V)

Ne vous gênez pas si vous avez des questions ou commentaires!

Voici ma thèse d’investissement complète sur l’entreprise:

Ne vous gênez pas si vous avez des questions ou commentaires!

Merci pour cette thèse d’investissement Mathieu. J’avais fait une analyse de la compagnie il y a 6 mois, et il y avait trop de risque à mon goût. La dette de 4,5 millions $US à 14,95% d’intérêt pour une entreprise non-profitable avec 3,7 millions $US de revenus récurrents annuels (RRA) était un immense « red flag ». Bonne nouvelle si ce risque est rayé du tableau!

Par contre, les autres risques que tu mentionnes dans ton analyse sont encores trop grands à mon goût par rapport au potentiel de croissance (si j’investit aujourd’hui à 0.91$).

Ta thèse repose sur l’hypothèse que l’entreprise sera capable de convertir 60% de son pipeline de 8 millions $US en revenus récurrents, ce qui est loin d’être gagné à court et moyen terme.

De mon côté, je préfère rester sur les lignes de côté et observer pour l’Instant.

Il ne faut pas oublier que le pipeline de ventes est fluide aussi. L’entreprise va perdre certaines opportunités et en ajouter des nouvelles au fil du temps. Je ne pense pas que la thèse d’investissement repose seulement sur le pipeline actuel, mais c’est une donnée que je trouvais pertinente d’utiliser pour analyser l’entreprise en date d’aujourd’hui.

Au final, j’ai identifié une excellente équipe de management avec un produit breveté et validé par de nombreuses grandes entreprises déjà. Ceci me laisse croire que l’entreprise va connaître du succès à long terme.

Par contre, je ne peux pas prédire le timing et tu pourrais très bien avoir raison que ce n’est pas gagné à court et moyen terme. Chacun interprète les choses différemment et c’est ce qui fait la beauté de l’investissement dans les microcaps!

Merci pour tes commentaires!

Merci pour le partage Mathieu, la thèse est vraiment bien écrite!

Je passe car l’entreprise ne fit pas mes 2 principaux critères, soit :

Le fait que le PDG soit en place depuis 2007 et que les ventes aient stagnées à 4m, combiné au fait qu’il n’ait pas réussi à augmenter les ventes pendant la pandémie alors que les entreprises de collaboration ont toutes explosées, m’indique que l’entreprise ne connaîtra probablement jamais de forte croissance.

Ceci dit, les 6 derniers mois m’ont montré que j’ai plus souvent tord que raison.

GLTA!

Boardwalktech Announces New Major European Broadcasting and Media Customer

First year total revenue is expected to exceed USD $100,000 for this first application, of several applications expected, comprising both recurring revenue and professional services.

Est-ce que quelqu’un a une idée du client?

Boardwalktech Signs New Fortune 500 Multinational Consumer Products Company

This initial contract is for USD $150,000 and currently includes the deployment of one application. Boardwalktech anticipates expansion of applications across other areas of the Client’s business over the next year which will drive additional recurring revenue.

C’est encore tôt pour déclarer que ma thèse d’investissement se matérialise, mais disons que ça s’en va dans la bonne direction avec deux belles annonces de nouveaux clients en deux semaines!

Terrible. Un bon logiciel/add-on collaboratif en plein effervescence du travail à distance aurait eu une croissance de 30% à 100%.

Avec un pipeline de 9M$, ils devraient répondre à tes attentes.

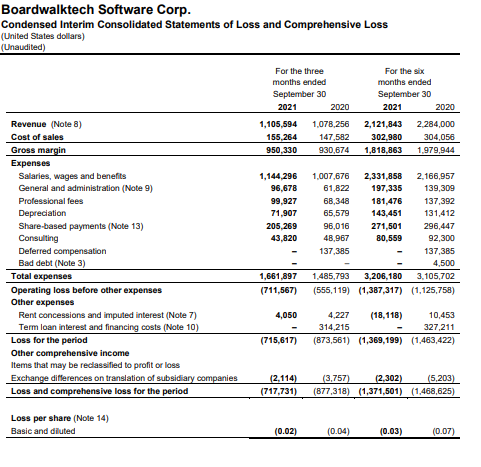

Effectivement les résultats sont assez décevants, surtout compte tenu du fait que le management indiquait être en voie d’atteindre la profitabilité et 5 millions $ de revenus récurrents au printemps 2021. Malheureusement, il semble que la profitabilité n’arrivera pas avant quelques trimestres encore et le communiqué de presse ne mentionnait rien par rapport aux revenus récurrents, ce qui me laisse croire que ceux-ci étaient en baisse.

Une chance qu’ils ont nettoyé leur bilan récemment, ce qui leur donne encore quelques trimestres pour exécuter et générer de la croissance. Je reste patient, mais disons que ma thèse d’investissement initiale est quelque peu remise en doute.

Je viens d’avoir un appel avec Charlie Glavin, le CFO de Boardwalktech. Voici quelques notes:

La principale raison pour laquelle les revenus récurrents (ARR) n’ont pas été divulgués avec la publication des derniers états financiers était que l’entreprise avait peur d’exposer trop clairement la valeur de certains contrats récemment signés, ce qui ne plairait pas à leurs clients.

Une chose importante à comprendre est qu’avant 2018, l’entreprise vendait principalement des licences perpétuelles qui incluaient du support et de l’hébergement. Ces revenus étaient considérés comme récurrents et inclus dans le ARR. Les revenus de support et d’hébergement des vieilles licences perpétuelles sont cependant en décroissance, alors que les nouveaux revenus SaaS (depuis 2018) sont en croissance. Le mix des deux explique pourquoi le ARR semble stagner et pourquoi l’entreprise a récemment pris la décision de divulguer les 2 types de revenus séparément.

Le taux de rétention de la clientèle est de 100% pour les clients signés depuis 2018 sous le nouveau modèle SaaS. L’entreprise a également comme objectif de migrer le plus possible ses vieux clients de licences perpétuelles vers le nouveau modèle afin que ceux-ci bénéficient des nouvelles fonctionnalités ayant été développées au cours des dernières années.

L’entreprise dispose d’un pipeline de ventes très actif avec plusieurs gros contrats potentiels en discussions. Si tout va bien, nous pourrions voir des annonces importantes d’ici l’automne.

Certains gros clients ont exigé des audits de sécurité informatique sur le logiciel de Boardwalktech avant de signer des ententes de licence, ce qui a retardé la signature de certains contrats. Cependant, les audits ont récemment été complétés avec succès.

De façon générale, mon impression est que la thèse d’investissement reste intacte. Les grosses opportunités de croissance sont toujours sur la table, mais le cycle de vente a été un peu plus long qu’espéré initialement. Malheureusement, ça arrive régulièrement dans les microcaps de se tromper sur le ‹ ‹ timing › › des développements fondamentaux. Ultimement, je pense que nous verrons du positif de la part de Boardwalktech d’ici la fin de l’année. À suivre!

Rien de bien spécial à signaler dans ces résultats. Je ne suis pas tant surpris, puisque la compagnie a été très silencieuse au cours des derniers mois et que peu de nouveaux clients ont été annoncés.

J’ai parlé au management la semaine dernière et on m’assure qu’il y a beaucoup de progrès qui se fait en arrière plan. Les négociations avec une grande banque américaine ont progressé significativement et on pourrait voir une annonce d’ici la fin de l’année ou au début 2022. On parle d’un contrat dans les 7 chiffres au niveau des revenus récurrents. Plusieurs banques pourraient suivre le pas par la suite.

Je ne suis certainement pas heureux de la tournure des événements jusqu’à présent et des délais à annoncer des nouveaux clients. Cela dit, l’entreprise a encore un bilan en santé et ne brule pas trop d’argent à chaque trimestre, donc je me permet d’être patient encore un peu.

Merci Mathieu pour ton input. Très difficile d’obtenir des infos sur les développements de la compagnie.