Le potentiel de l’hydrogène est là, il y a régulièrement des bonnes nouvelles. « The federal government is set to sign a new agreement with Germany to strategize on a “clean-energy transition,” with hydrogen expected to be a key player » - https://ipolitics.ca/2021/03/15/the-drilldown-canada-germany-to-work-together-on-clean-energy/

C’est vrai que le secteur est porteur et prometteur… En même temps, ce n’Est pas parce qu’un secteur au complet est voué à un bel avenir que tous les intervenants du secteur vont bien faire, ca dépend de la gestion d’une compagnie compagnie donnée et des ses orientations. Quant à moi, le 25 mars sera une journée critique et je déciderai à ce moment si j’ajoute à ma position, si je liquide en tout ou en partie au moindre rebond ou si je vote pour le statut quo. Ils devront être prêts, je ne suis assurément pas le seul a attendre impatiemment cette journée.

J’ai vendu beaucoup trop tôt de 0.75$ à 1.50$-ish et je n’ai plus de position depuis mais je garde un oeil ouvert. Les prochains mois/trimestres/ oserais-je dire années pourraient offrir d’excellentes opportunités d’achat si la compagnie sort de cette période encore plus forte.

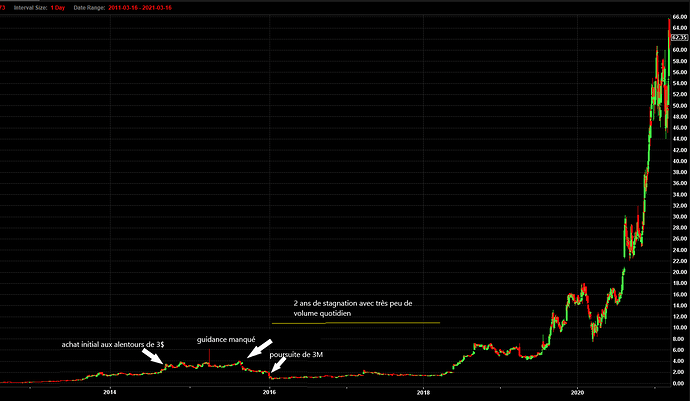

Sans vouloir comparer des pommes et des oranges, ça me rappelle un peu la situation avec XPEL. Desfois ça aide de mettre les choses en perspectives :

Son compétiteur aussi Greenlane Renewables Inc (GRN) son action a dégringolé récemment, le prix est tombé sous le dernier prospectus qui avait été offert à 2,17$ l’action. Je vais voir si l’opportunité pour cette technologie ne serait pas plus intéressante de ce côté.

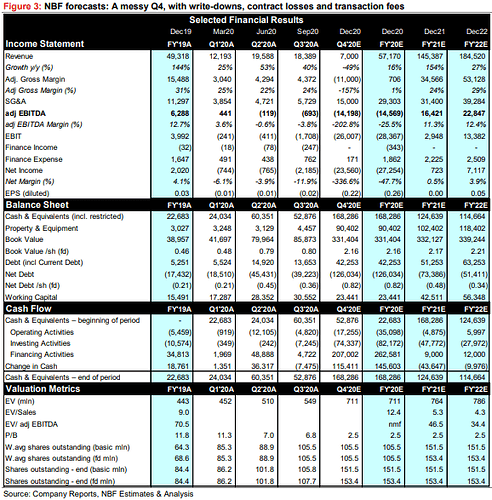

Selon le rapport de la Banque Nationale, les projections de revenues pour les années 2021 et 2022 ne sont pas négligeables. Le titre subit toute une raclée mais plus qu’il s’enfonce plus que Xebec risque d’être une cible d’acquisition.

Xebec is the story of a 10 bagger that became a doggie bag.

That will become a 100 baggers in 5 years.

C’est fou comme le marché est bipolaire. Tout ça pour des problèmes d’installation pendant la COVID, lesquels seront adressés.

Oui le stock sera dans le penalty box pour un bout mais leur plateforme de gas renouvelables est trop solide pour ne pas que ça reparte vers le haut.

Bien entendu ça pourrait aller encore plus bas et tout dépend de l’exécution par le management.

Je crois aussi que ce n’est qu’une mauvaise passe et que la réaction du marché est exagéré. Les perspectives de marché futur ne cessent d’augmenter par rapport a l’hydrogène. Aujourd’hui le Canada a signé une entente pour un approvisionnement en hydrogène vert avec l’Allemagne. Les quantités sont énorme. Leurs besoins provenant du Canada en 2050 representeront 60 milliards au prix actuel. L’Hydroelectricité a elle seule ne suffira jamais a fournir la demande et toute les sources de production seront nécessaires selon moi. Juste a imaginé les endroits où l’électricité vert nest pas produit, les solutions de xebec aurait leurs places.

Bref je crois plus que jamais que ceux qui sauront etre patients seront largement récompensé.

Si ils font 145m$ en FY2021, ils resteront pas dans le penalty box longtemps.

Le pire scénario est à quoi, 100m-120m$ en FY21? Avec les activités actuelles qui peuvent générer jusqu’à 90m$, plus la récente acquisition.

À 145m$, ce sera presque 3x de croissance YoY. Le marché va devenir full-on crazy.

S’il peut y rester un petit bout le temps que je grossisse ma position! En mode achat de mon bord.

J’ai aussi doublé ma position par contre je vais attendre les prochains résultats et voir le soleil avant de doubler à nouveau. Le risque d’exécution et d’intégration est présent. C’est beaucoup plus risqué qu’avant l’intégration de HyGear. Par contre, on a le backing de gros sous pour acheter et étendre l’emprunte de XBC.

Wait and see.

Guidance très positive du management pour les revenus 2021 [$110M - $130M].

EV/Rev 2021 se situe à environ 5.5x, c’est une valorisation intéressante vs les comparables surtout vu la diversification croissante des revenus.

Avec $169M de cash sur le bilan et des opérations probablement CF neutral en 2021, l’entreprise a vraisemblablement des liquidités suffisantes pour passer à travers la crise actuelle et continuer sa croissance.

En souhaitant que le marché perçoive la même chose.

Mon impression : bump in the road. Trimestre et année difficile. Pour l’instant rien qui change la story selon moi. Hâte de voir en mars 2022 les résultats.

Ce que je retiens du conference call :

-Guidance 2021 exclut les acquisitions à venir

-Les prochaines acquisitions seront plus petites (donc moins risquées et moins difficiles à intégrer à la ‹ machine ›)

-J’aime bien la direction que prend l’entreprise, développer une niche axée sur la production locale à petite échelle

-Je suis impressionné par le Biostream. Méchant beau produit.

Je trouve vraiment que la compagnie a une belle optionalité de par ses différents segments. Bref toujours convaincu et en espérant qu’ils exécutent en 2021!

Moi je trouve ça déprimant comme résultats.

Perte nette par action de 0.33$ et leur carnet de commandes est au même niveau que celui de 2020, ça stagne.

La balloune dégonfle pas mal de mon côté!

Prix reduit chez Canaccord

Les dirigeants commencent à acheter à ce niveau, quelques blocs d’actions ont été achetés.

Très convaincants comme achats. Kurt a du contrôle, il est fort.

1000 raisons de vendre, une seule d’acheter !