Voici les top picks d’Echelon wealth, Pioneering tech. est encore dans la liste.

Echelon Wealth Partners’ Top Picks

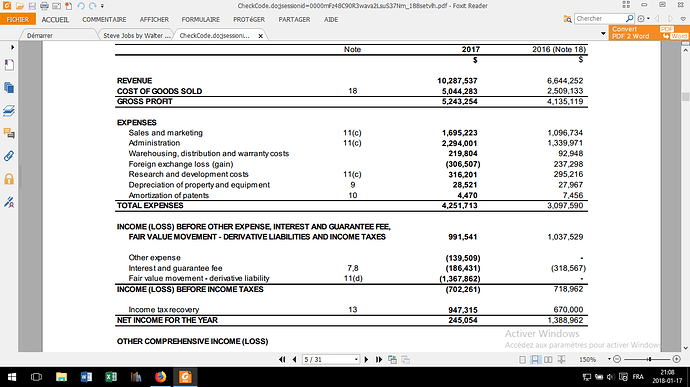

Ouf pas sûr de comprendre ces résultats… Ça vient juste de sortir et c’est tout chaud, mais ça semble mauvais. Comment une entreprise qui peut faire 4M de gross profit sur 6M de ventes peut tomber à 5M de gross profit sur 10M de ventes ?

Dans le MD&A:

The decline in gross profit margin was largely due to a combination of nonrecurring expenses (including management bonuses, consulting fees and lease termination fees), preferred pricing to secure the hotel/motel channel sale, unfavourable changes in foreign currency exchange rates, a one-time inventory impairment charge, and growth in lower margin sales at retail.

Quand même une grosse baisse de la marge de profit et les raisons invoquées… pas sûr, pas sûr…

Je viens de réviser les états financiers et le rapport de gestion. Évidemment, la baisse de marge brute est ce qui saute aux yeux. Je suis prêt à laisser le bénéfice du doute pour certains items, notamment les frais pour mettre fin au bail, les fluctuations de taux de change et le write-off de l’inventaire. Par contre, je crois que si PTE continue d’aller chercher des gros clients et doit donner des rabais, en plus des ventes au détail qui sont à plus faibles marges, nous devrons nous habituer à un profil de marges brutes un peu plus bas qu’auparavant.

Ceci étant dit, en décortiquant les résultats je trouve que les chiffres sont bien meilleurs qu’ils ne le paraissent à première vue:

- Bénéfice net en excluant les dépenses ‘‘non-cash’’ de $1,46M

- BAIIA ajusté de $1,96M

- Bilan solide avec près de $10M en fonds de roulement

- Capitalisation boursière de $45.1M pleinement dilué

- Capitalisation boursière en excluant le fonds de roulement (qui est principalement de l’encaisse et des recevables): $35.2M

- Le ratio cours-bénéfice (P/E) avec la capitalisation boursière ajustée et le bénéfice net ajusté est d’environ 24x les profits. Certainement pas une aubaine mais définitivement raisonnable pour une entreprise qui montre une croissance de plus de 50% par année depuis de nombreuses années.

- L’évaluation ci-haut tient seulement compte des résultats passés. Souvenez-vous que PTE travaille à décrocher un contrat avec un ou plusieurs fabricants pour intégrer sa technologie en vue du nouveau changement de réglementation en avril 2019 pour les fours à serpentin. Ceci pourrait valoir très cher si ça se concrétise.

- J’ai remarqué que le langage dans le rapport de gestion mets plus d’emphase sur les acquisitions. Ce sera intéressant de voir comment cette stratégie se développera.

Et finalement, un petit passage du rapport de gestion que j’ai trouvé intéressant (c’est moi qui a mis l’emphase en gras):

During the year Pioneering announced that another major suite style hotel chain in North America began equipping their approximately 5,700 hotel rooms with Pioneering’s SmartBurner™ product. The Company expects to announce further hotel opportunities soon.

Divulgation: Toujours actionnaire

Merci pour ton analyse Mathieu.

Il y a trois autres petites choses qui me chicotent. La première, c’est que j’ai l’impression que le BAIIA ajusté est vraiment agressif, et inclut des items qui ne sont pas vraiment récurrents. La seconde, c’est la compensation au mgmt qui a beaucoup augmenté (+80% en un an !) et qui me semble assez élevée (1,1M) pour une compagnie à cette étape de vie. Finalement, je me questionne quant au fait que si les marges brutes baissent à cause des rabais donnés aux chaînes, on aura besoin d’un nouveau produit éventuellement, surtout si la durée de vie du burner est longue…

Qu’en penses-tu ?

Voici le communiqué de presse officiel: Pioneering Technology Reports Record Financial Results for 2017 Fiscal Year

Pour répondre à tes questions @bastringue:

1- C’est l’objectif du BAIIA ajusté d’ajouter les dépenses non-récurrentes.

2- Ça me semble élevé aussi. Il semble y avoir eu des bonus versés au management pour l’atteinte de certains objectifs. Je crois que ça va être difficile d’avoir plus d’informations à ce sujet avant de voir la circulaire de sollicitation de procuration par la direction. L’année dernière elle a été publiée sur Sedar le 3 mars. Dans celle-ci, on peut voir que Kevin Callahan se paye $171k par année depuis 3 ans et Dan MacDonald $141k. Cela signifie que les bonus sont probablement importants et ce sera à surveiller. Cela dit, je n’ai pas de problème avec une augmentation de salaire de base puisque leurs salaires ne sont pas très élevés.

3- Les marges brutes sont encore très en santé au delà de 50 % (probablement autour de 55% en réalité) donc ce n’est pas quelque chose qui m’inquiète. Quant à la durée de vie, même si elle est longue le marché est si peu pénétré actuellement que Pioneering peut vendre à des nouveaux clients pendant de nombreuses années encore. Malgré cela, la compagnie travaille tout de même au développement de nouveaux produits ou à l’acquisition de produits complémentaires!

C’était quelque chose que je me demandais récemment… qu’est-ce que vous observez généralement comme salaire pour les PDG (base + bonus et avantages)?

Ma seule référence est Peter Thiel qui met une limite à 150k/an aux CEO des startups dans lesquelles il investit.

Pour ma part, je ne me souviens plus où j’avais lu ça (peut-être Buffett, peut-être Munger, ou un autre), mais si ça me fait sourciller, c’est trop. C’est aussi simple que ça.

@MathieuMartin Merci pour l’analyse. On dirait que le marché n’aime pas trop… -13% en ce moment… Ouch!

Chaque situation est unique évidemment (dépendant de la taille de l’entreprise), mais comme règle du pouce je dirais qu’en haut de $250k/année je commence à trouver ça cher. Et je parle ici de salaire de base. Pour ce qui est des bonus, c’est très variable selon les objectifs des entreprises.

Une autre règle que j’aime bien utiliser est la valeur (en $) de la position en équité du CEO par rapport à son salaire annuel. Un ratio plus élevé que 5 est très bien à ce niveau et évidemment, le plus élevé est le mieux. En tant qu’actionnaire, un ratio élevé mets les chances de mon côté que le CEO va agir dans le meilleur intérêt des actionnaires et non pour ses propres intérêts.

Je suis très optimiste sur PTE. Voici quelques unes de mes observations:

- La croissance des revenus dépasse les prévisions du management et les annonces après la période suggèrent que les chiffres du trimestre de décembre devraient dépasser le trimestre de septembre.

- Bilan et encaisse sont plus solides que jamais.

- Les dépenses d’opérations sont élevées à l’heure actuelle, mais la société investit dans sa croissance. Je vérifie occasionnellement LinkedIn pour suivre les embauches chez PTE et ils ont récemment étendu leurs équipes américaines de développement des affaires et de marketing numérique. Espérons que l’équipe existante pourra supporter des ventes beaucoup plus élevées en augmentant les marges.

- En ce qui concerne les primes et les salaires de la direction, les objectifs commerciaux ont été atteints et la gestion du capital semble prudente.

- Je vois positivement le fait que la société déménage dans un plus grand QG, ce qui est toujours un bon signe.

- Je ne m’inquiète pas trop de la contraction des marges brutes, ce qui est prévisible compte tenu de la marge anormalement élevée précédemment et des contrats de gros que PTE signe habituellement.

Fondamentalement, l’histoire est toujours intacte. Avril 2019 est plus proche que jamais et PTE continue de gagner du terrain sans aucun concurrent en vue.

Divulgation: Investi

* Veuillez excuser la langue, j’utilise un traducteur

Énormément de ventes sur le titre depuis les résultats. Sans m’inquiéter outre mesure du jour le jour, c’est quand même beaucoup de ventes sur énormément de volume…

Le marché quitte le bateau…

C’est pas beau à voir… mais…

HODL !!!

PTE vraiment inquiétant < $0.50

Nous avons rencontré Kevin Callahan à Toronto mardi. Très bonne mise à jour, je ne vois aucune raison de s’inquiéter au niveau fondamental. Je vais partager mes notes dès que j’ai le temps!

Merci Mathieu!

commence à être intéressant pour un point d’entrée

Commence ? Si j’étais pas déjà autant overweight dans mes small caps j’irais à fond. Totalement irrationnel comme baisse.

Merci, nous sommes tous très désireux d’avoir des nouvelles de la direction.

tout le marché se fait malmener présentement

yes et je me sens comme un gamin a la confiserie!

buy on fear, sell on greed!

Bon alors voici la mise à jour. Nous avons pris un verre avec Kevin, donc je n’ai pas de notes et j’y vais de mémoire:

Opportunité de marché:

-

Nous avons abordé le sujet du gros client (la chaîne hôtelière) en 2017 et le fait que ce serait difficile à remplacer en 2018 pour continuer de croître. Il a mentionné qu’il y a encore des opportunités avec ce client, mais que le segment hôtelier est loin d’être le plus important pour PTE.

-

Entre autres, les HLM et les résidences pour personnes âgées sont des marchés potentiels beaucoup plus importants. On peut aussi penser aux résidences pour étudiants et à l’armée comme marchés potentiels importants.

-

Le focus est de continuer à éduquer les vendeurs des distributeurs afin que ceux-ci recommandent le SmartBurner à leurs clients. Également, il y a toujours une volonté de signer des ententes avec des nouveaux distributeurs.

Entente de licence (OEM):

-

Il ne semblait pas y avoir beaucoup de nouveau à ce niveau. La technologie de PTE a été présentée aux manufacturiers importants et la balle est maintenant dans leur camps.

-

Kevin s’attend à potentiellement des décisions de dernière minute de la part des manufacturiers, étant donné que ceux-ci savent que PTE a la capacité d’agir rapidement.

Nouveaux produits:

-

Le département de R&D continue à travailler sur des nouveaux produits. Des acquisitions sont aussi envisagées mais je n’ai pas eu l’impression qu’il y avait des discussions sérieuses en cours (c’est seulement mon feeling).

-

Ultimement, Kevin aimerait que l’entreprise possède une technologie pour chaque type de four et ce en 2 versions: une pour le marché usagé et une pour vendre sous forme de licence à des manufacturiers.

Aspect financier:

-

L’exercice fiscal 2017 était le premier où PTE avait un CFO à temps plein pour faire l’audit. Il semble que certaines charges comptables avaient été mal catégorisées par le passé et que plusieurs rectifications ont du avoir lieu. La majorité de ces ajustements ont passé dans le coût des marchandises vendues (COGS) et c’est ce qui a grandement affecté les marges brutes au T4.

-

Kevin nous a assuré que l’entreprise n’a pas réduit ses marges pour aller chercher des ventes supplémentaires dans ses canaux de distribution B2B.

-

Cela dit, au niveau de la vente au détail chez Home Hardware, les marges sont nécessairement plus basses (environ 35%) donc du succès au niveau de la vente au détail va tirer les marges globales vers le bas un peu.

-

Avec les ajustements comptables maintenant effectués, je crois que la marge brute devrait être autour de 52-55% à l’avenir.

-

Après avoir levé du capital en 2017 ($6.6M), c’est normal que l’entreprise investisse dans sa croissance et que les dépenses d’opérations augmentent. Kevin est prudent avec l’allocation du capital mais il a de la difficulté à comprendre la frustration de certains investisseurs vis-à-vis des investissements que l’entreprise fait pour le futur.

Au final, ce que je comprend c’est que le T4 a servi à faire plusieurs ajustements comptables de la part du CFO et des auditeurs. Ces ajustements n’affectent pas les flux de trésoreries et ne changent pas la thèse d’investissement à long terme. Selon moi, le marché a réagit fortement sans raison valable.

Divulgation: Je détiens une position